Mettons les choses au clair. Est-ce que des startups, à travers l’histoire, ont déjà reçu une lettre d’intention dès leur toute première rencontre avec un.e investisseur.e.s de capital-risque (CR) ? Oui. Est-ce que des fondateur.rice.s ont levé des sommes monumentales en un temps record, bouclant leur ronde de financement en une semaine ? Absolument. Il y aura toujours des cas exceptionnels, et ce serait formidable si tout le monde rentrait dans cette catégorie. Mais ce n’est pas le cas. La réalité, c’est que lever des fonds de série A prend beaucoup de temps – cinq mois en moyenne – à partir du moment où une entreprise commence à construire son récit (histoire et présentation) jusqu’au moment où l’argent arrive sur le compte bancaire de l’entreprise. D’où vient ce chiffre ? On ne l’a pas inventé. C’est le temps moyen qu’il a fallu à nos douze dernières sociétés en portefeuille pour boucler leur financement de série A, lorsque le chef de file n’était pas un.e investisseur.e existant.e et que la taille totale de la ronde était de 8 millions de dollars US ou plus.

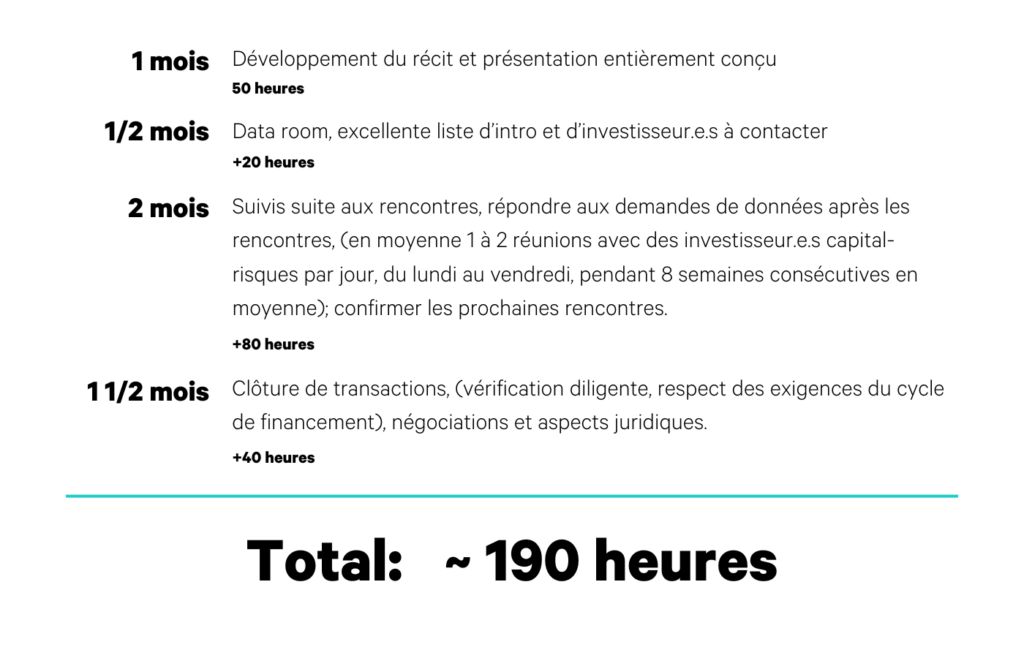

Allons plus loin et décomposons exactement comment ces fondateur.rice.s ont passé leurs cinq mois :

Et si vous n’avez pas les moyens de consacrer cinq mois complets à une levée de fonds?

Je suis désolé de vous l’annoncer – et c’est la dure vérité – mais beaucoup d’autres excellent.e.s fondateur.rice.s consacrent énormément de temps, d’énergie et de ressources à la collecte de fonds sur une période bien définie et continue. Et parce qu’il existe de nombreux.euses fondateur.rice.s qui sont engagé.e.s à 100 % dans le processus, vous vous retrouverez sans le savoir en concurrence pour les dollars des CR avec une catégorie d’entrepreneur.e.s bien mieux préparé.e.s, organisé.e.s et motivé.e.s.

À mon avis, une collecte de fonds intermittente ne fonctionne tout simplement pas. Si vous ne pouvez pas vous attacher et lui donner cinq mois d’un coup (en supposant que votre entreprise ait les mérites pour lever des fonds et qu’elle ne s’effondre pas en votre absence), alors vous ne rendez pas justice à vos actionnaires, employé.e.s et cofondateur.rice.s. Encore une fois, il y aura toujours l’exemple d’une startup à la pointe de la technologie avec une équipe de classe mondiale qui construit un produit incroyable dans un secteur en pleine effervescence et qui se voit proposer des lettres d’intention à tout bout de champ. Mais ce n’est pas ce que nous recherchons. Nous optimisons pour les 99 % d’entreprises qui n’entrent pas dans cette catégorie rare.

L’heure de la réussite

Petit rappel : Votre entreprise doit avoir une runway (piste de trésorie) suffisante pour couvrir ses besoins pendant la levée de fonds. Se tromper sur le temps qu’il faut pour obtenir un financement est un refrain que nous refusons de jouer chez Real. Dès la clôture de leur tour de financement d’amorçage, nos PDG sont informés que leur objectif numéro un est de ne pas manquer d’argent. C’est plus facile à dire qu’à faire, nous le savons. Alors pourquoi le disons-nous ainsi ? Le travail du PDG, entre autres, consiste à s’assurer que l’entreprise est capitalisée pour passer du Seed à la Série A. C’est extrêmement dangereux lorsque le PDG ne synchronise pas la validation des hypothèses de base utilisées pour faire passer l’entreprise du Seed à la Série A avec le taux de consommation nette de l’entreprise. Passons en revue quelques scénarios possibles :

SCÉNARIO 1 : LA VICTOIRE EST À MOI

- Piste de trésorie de 12 mois ou plus

- Hypothèses de base de l’activité principale validées

- Possibilité de consacrer cinq mois consécutifs à la collecte de fonds

- Forte conviction du conseil d’administration

SCÉNARIO 2 : L’ŒIL DU TIGRE

- Piste de trésorie de 8 mois

- Hypothèses de base de l’activité principale validées

- Possibilité de consacrer cinq mois consécutifs à la collecte de fonds

- Forte conviction du conseil d’administration

SCÉNARIO 3 : NE CESSEZ JAMAIS DE CROIRE

- Piste de trésorie de 8 mois

- Exécution d’au moins la moitié des hypothèses de base de l’activité principale

- Confiance des fondateur.rice.s et du conseil d’administration dans l’entreprise

- Besoin de 3 à 6 mois de piste supplémentaires pour valider les hypothèses afin de lever une série A

- Levée d’un tour de pont interne/externe avec plus de 5 mois de piste restante

SCÉNARIO 4 : MILLE COUPURES DE PAPIER

- Moins de 6 mois de piste de trésorie

- Validation de certaines hypothèses de base, mais pas de la majorité

- Processus de collecte de fonds n’a pas encore commencé

SCÉNARIO 5 : LA VALLÉE DE LA MORT

- Moins de 6 mois de piste de trésorie

- Hypothèses de base de l’activité principale non validées

- Pas de plan actif pour obtenir un financement relais ou intermédiaire

Obtenir la lettre d’intention

Vous devez transformer 1,5 % de vos présentations à des CR en une lettre d’intention.

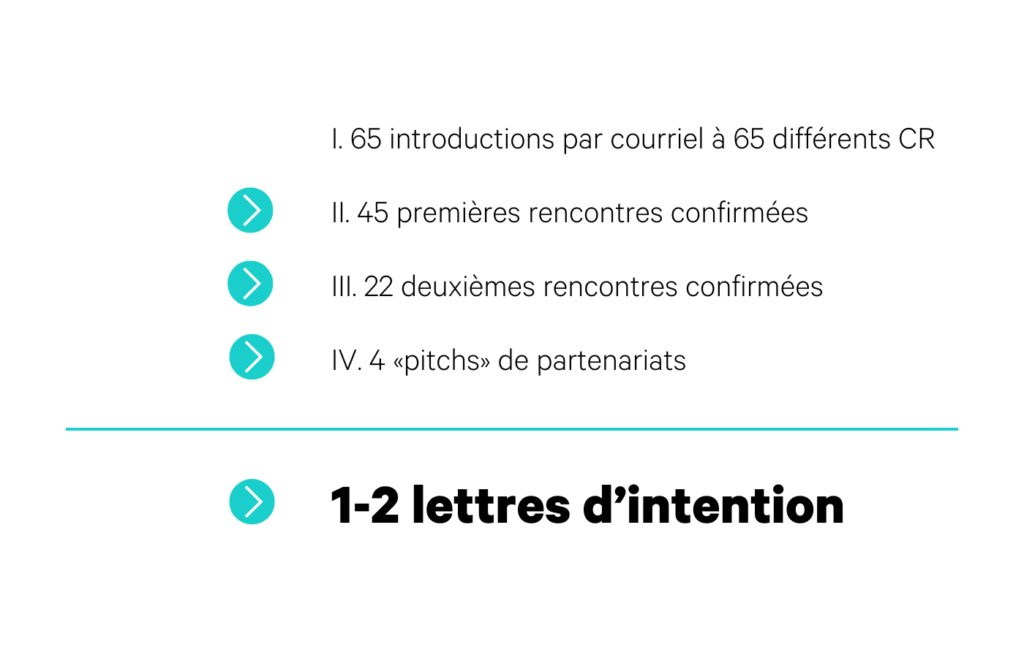

Voici un résumé moyen combiné des activités du pipeline de financement d’un échantillon de sociétés de notre portefeuille ayant levé une série A au cours des 12 derniers mois. Gardez à l’esprit que la grande majorité de ces entreprises correspondent aux scénarios ci-dessus : “La victoire est à moi” ou “L’œil du tigre”. Tenez également compte du fait que les refus font simplement partie du jeu. Si vous êtes bien préparé, confiante, soutenu par votre équipe et votre conseil d’administration, et que vous êtes persévérante, vous devriez obtenir une lettre d’intention (ou deux) au final.

Gardez l’objectif en tête

Vous devrez réserver deux mois consécutifs de votre vie uniquement pour les présentations et les réunions. Pour ce faire, vous devez être organisé et capable d’envoyer rapidement toutes vos présentations par courriel. Dans les moyennes du pipeline ci-dessus, les fondateurs procédaient ainsi :

- Bloquez une période pour les réunions avec les CR (capital-risqueurs) (par exemple, du 1er septembre au 30 octobre). Ce n’est pas flexible. Une fois que vous vous êtes engagé sur cette période, respectez-la. Si vous n’habitez pas dans la Silicon Valley, réservez un Sonder ou un Airbnb pour toute la durée et considérez-le comme votre chez-vous. Vous pourrez rentrer chez vous pour un week-end afin de régler des affaires personnelles ou professionnelles, puis retourner dans la Silicon Valley avant la première réunion du lundi.

- Assurez-vous que toutes les présentations par courriel soient envoyées dans un délai de cinq jours ou moins. Certains CR prennent plus de temps pour répondre aux courriels, et vous voulez réserver deux à trois réunions par jour (à l’avance) afin de pouvoir créer suffisamment de momentum pendant votre processus de levée de fonds.

Constituez judicieusement votre liste de CR ciblés

Environ une fois par mois, un entrepreneur demande à notre équipe de le présenter à un CR réputé d’une société prestigieuse. Et environ une fois par mois, nous demandons à cet entrepreneur pourquoi ce CR de cette société est la personne idéale pour lui. La réponse n’est jamais surprenante : parce qu’il est bien connu. Avant de devenir fou et de lister sur une feuille de calcul intitulée “Présentations à des CR” tous les CR figurant sur la liste Midas de Forbes de chaque société réputée, prenons un moment pour réfléchir à la manière de construire votre liste de CR ciblés de façon plus stratégique. Voici comment nous décomposons les critères :

1. Société

- Stade de développement approprié

- Taille de chèque appropriée

- Votre secteur/marché correspond au leur

- Nombre de nouveaux investissements par année

- Investissent-ils dans votre région ? (Toutes les entreprises ne sont pas situées dans la Silicon Valley, et certains investisseurs ne financeront tout simplement pas d’entreprises à l’extérieur de celle-ci ☹)

- Pas d’investissements concurrents

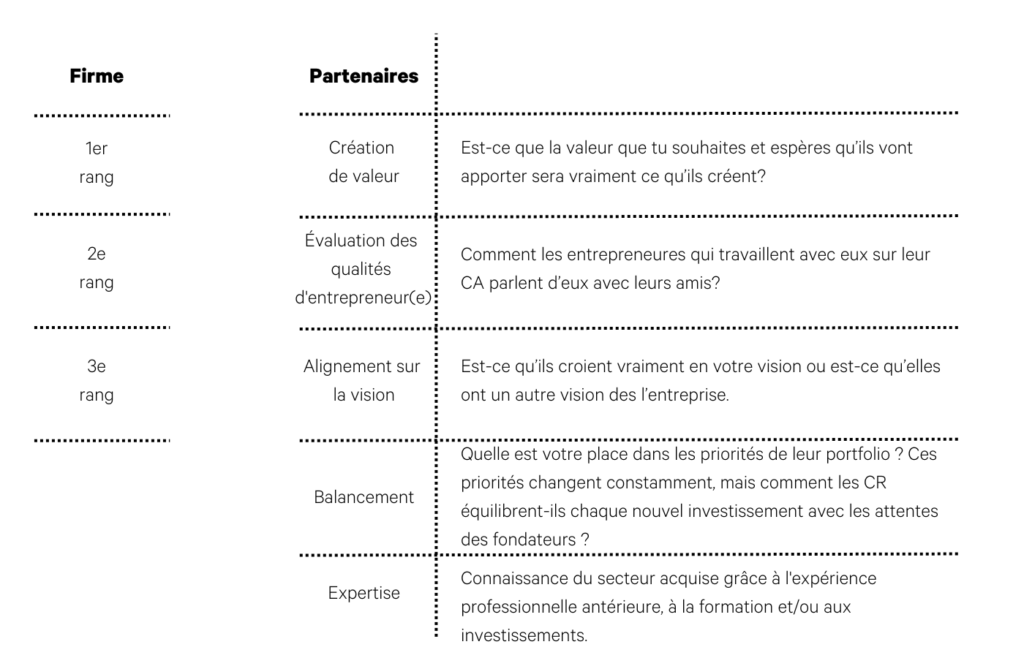

2. Partenaire

- Années d’expérience en investissement

- Antécédents (fondateur précédent, sorties, rôles, récompenses)

- Expertise/domaines de forte compréhension

- Leur portfolio

- Bonus : Si vous avez des informations sur la façon dont les entrepreneurs évaluent la qualité de collaboration avec ce partenaire, c’est encore mieux !

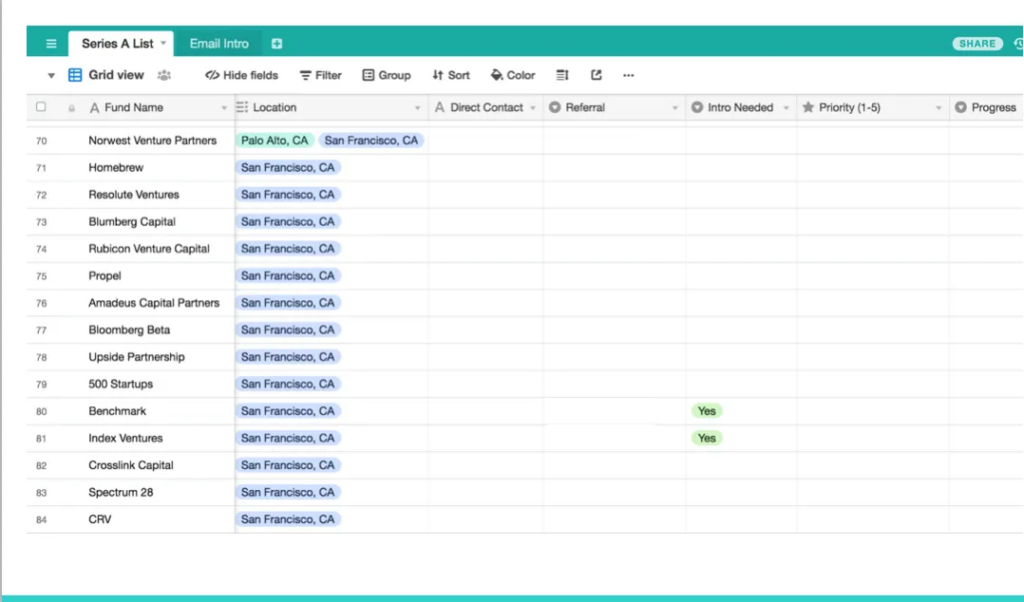

En vous basant sur ces critères, vous serez en mesure de trouver les CR idéaux à qui présenter votre projet. Et une fois que vous aurez votre liste de ± 60 sociétés ciblées, vous pourrez envoyer à votre conseil d’administration, à vos investisseur.e.s et à vos conseiller.ère.s un tableau ressemblant à ceci :

Comment les introductions par courriel devraient fonctionner

Demander à votre conseil d’administration, à vos investisseurs et à vos conseillers de vous présenter aux meilleurs CR (capital-risqueurs) de leur réseau n’est pas une mince affaire. Même si vous avez l’impression qu’ils sont tenus de vous aider à réussir, leurs présentations à des CR n’auront pas beaucoup d’impact – ou pourraient même nuire à leur réputation – si le courriel n’est pas convaincant, articulé et soigné. C’est pourquoi il est de votre responsabilité de rédiger et d’envoyer le courriel d’introduction percutant qu’ils pourront ensuite transmettre à leur réseau de CR.

Le courriel à double opt-in

La meilleure façon de demander une présentation est ce que nous appelons un “double opt-in”. Dans ce format, votre conseiller/membre du conseil d’administration ou votre investisseur contacte personnellement son contact CR et lui demande s’il souhaite une présentation. C’est le format préféré parce que :

- Cela ne met pas le destinataire de la présentation sur la sellette, et

- Cela donne au destinataire de la présentation un filtre de qualité immédiat sur l’entreprise en fonction de la personne qui la recommande.

Le courriel d’introduction percutant

Tout comme la réflexion et la considération que vous consacrez à la construction de votre récit, vous aurez besoin d’un argumentaire percutant qui met en évidence l’opportunité, votre succès, votre équipe et les principaux points clés en quelques courts paragraphes.

Voici un exemple :

Objet : J’aimerais vous présenter Smello-Vision

Bonjour (nom de l’investisseure),

Une des entreprises que je conseille, Smello-Vision, m’a demandé de vous mettre en contact avec eux, étant donné votre intérêt et vos investissements dans les technologies qui définissent les catégories. Le fondateur et l’équipe sont de classe mondiale et ils ont accompli un travail remarquable avec très peu de financement. Veuillez me faire savoir si vous souhaitez une présentation – plus d’informations ci-dessous. Je suis très optimiste à leur sujet !

La section ci-dessus sera idéalement personnalisée et adaptée à chaque CR.

À propos de Smello-Vision

Neuf milliards de personnes dans le monde utilisent l’odorat pour guider leur jugement et prendre des décisions importantes chaque jour. Alors qu’Internet a transformé presque toutes les industries et les aspects de la vie, son application se limite en grande partie à la transmission et à la réception de bits et d’octets.

Smello-Vision est une technologie multisensorielle indépendante des appareils qui active les neurones en émettant des ondes à ultra-basse fréquence pour imiter les récepteurs d’odeur, de goût et de toucher dans notre corps. Cela permet de faire passer le monde numérique dans le monde physique, ouvrant des possibilités infinies.

Fondée en janvier 2016, nous avons déployé notre technologie auprès de plus de 100 000 personnes dans 22 pays. Grâce à notre technologie brevetée Smell Instant, nous avons constaté une augmentation globale de l’engagement des utilisateurs de 75 % et des taux de conversion de 88 % sur les sites web et les applications déployés.

Au cours des derniers mois, nous avons recruté Adamo Pizzaiolo, un docteur en sciences de renommée mondiale du laboratoire de neurosciences MIITT, pour qu’il se joigne à nous en tant que scientifique en chef. Nous avons conclu un accord de quatre ans d’une valeur de 5 millions de dollars avec Pizza Hut pour intégrer directement notre technologie à leur expérience de commerce électronique, et nous avons récemment été nommés “Startup la plus innovante de l’année” par Wiredz.

Cordialement,

Jess James

Pratiquez votre présentation

Comme pour tout, la pratique mène à la perfection. Avant d’obtenir des présentations par courriel à vos CR (capital-risqueurs) cibles les plus importants, assurez-vous de solliciter votre conseil d’administration, vos conseillers et vos amis locaux pour obtenir leur avis sur votre récit. Au cours de ces rencontres amicales, vous trouverez souvent des moyens de mieux organiser votre pitch deck ou d’ajuster quelques diapositives pour un impact plus fort.

Gestion du temps optimale

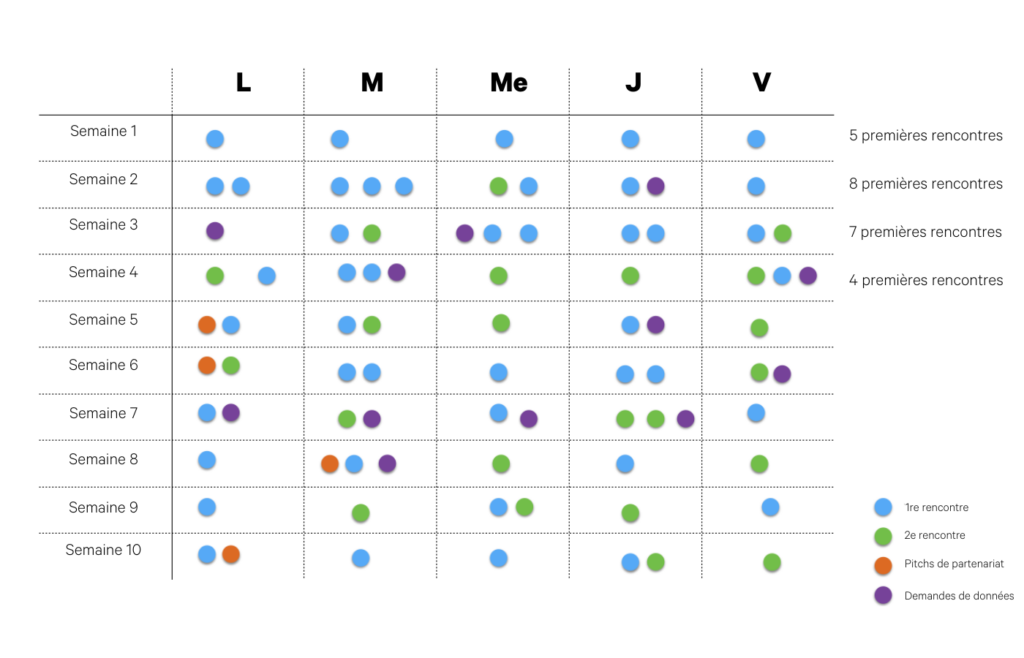

Voici à quoi ressemble un processus de collecte de fonds rigoureux et organisé en termes de gestion du temps. Remarquez comment toutes les réunions sont alignées deux mois à l’avance, sans lacunes ni périodes creuses entre chaque semaine.

Je vous déconseille également de prendre plus de trois réunions par jour. En effet, à la deuxième ou troisième semaine, vous aurez des réunions de suivi, des demandes de données à honorer et peut-être des présentations de partenariat. De plus, vous n’êtes qu’un humain, donc à la troisième réunion, vous serez probablement fatigué et mentalement épuisé – sans parler du fait que se déplacer dans la baie de San Francisco peut être un cauchemar en termes de circulation.

Une fois que vous aurez commencé à rencontrer des CR et à trouver des partenaires intéressés par votre entreprise, vous devrez réfléchir à la compatibilité entre eux, leur société et votre entreprise.

J’utilise la grille d’évaluation suivante pour conseiller les entrepreneurs sur la façon d’évaluer les CR avec lesquels ils pourraient potentiellement travailler. Après tout, vous n’obtenez pas seulement de l’argent de cette personne et de cette société, vous obtenez un nouveau partenaire commercial. Et une fois que la lune de miel avec votre nouveau CR sera terminée, il deviendra immédiatement clair si vous êtes tous les deux alignés sur les aspects importants de l’entreprise.

Niveaux de société

L’idée de classer les sociétés par niveaux est pertinente lorsque l’on tient compte de la valeur de la marque de la société ainsi que de la valeur de l’associé qui dirigera la transaction.

Sociétés de premier rang

Ce sont vos sociétés de capital-risque traditionnelles qui existent depuis des décennies et dont les antécédents parlent d’eux-mêmes. Il en existe moins d’une douzaine.

Sociétés de deuxième rang

Nous les classons généralement comme des sociétés plus récentes qui ont émergé au cours des 10 à 15 dernières années. Elles ont des partenaires phénoménaux et ont réalisé des investissements intéressants et très pertinents, mais leur notoriété de marque auprès de la plupart des entrepreneurs est encore naissante et elles n’ont levé qu’une poignée de fonds.

Sociétés de troisième rang

Il peut s’agir d’investisseurs stratégiques, d’entreprises ou d’investisseurs super spécialisés qui ont une orientation étroite et limitée. Ils peuvent certainement apporter une valeur ajoutée et une expertise sectorielle. Leur motivation principale pour investir n’est pas un rendement décuplé, mais plutôt la création de synergies et de connaissances au sein de l’entreprise, et dans la plupart des cas, l’accès à des informations et des données pour rester en tête dans leur paysage concurrentiel.

Scénarios idéaux

Dans un monde parfait, vous obtiendrez une lettre d’intention d’une société de premier rang avec un partenaire qui coche toutes les cases ci-dessus. Mais que se passe-t-il si vous obtenez deux lettres d’intention : une d’une société de premier rang, mais avec un partenaire qui coche moins de deux des cases ci-dessus, et une autre d’une société de deuxième rang avec un partenaire qui coche toutes les cases ? Laquelle choisissez-vous ? Cela arrive en réalité plus souvent qu’on ne le pense, surtout si vous suivez le processus de collecte de fonds décrit dans cet article. La décision devient encore plus difficile lorsque les valorisations sont similaires ou que l’une n’est que légèrement supérieure. L’objectif de cet exercice est de vous forcer à réfléchir à ce qui compte vraiment lorsque vous trouvez le bon CR, et nous espérons qu’il vous aidera à prendre la meilleure décision pour votre entreprise.

Mais pour en arriver à une lettre d’intention, cela signifie que vous avez non seulement mené un processus sans heurts et obtenu des réunions avec les CR, mais que vous avez également abordé ces réunions parfaitement préparé.

**********

Pour en savoir plus sur nos réflexions sur la façon de faire évoluer votre startup inscrivez-vous à notre infolettre et suivez-nous sur Twitter, LinkedIn et Facebook.